股票殖利率完全攻略:計算方法、投資策略與台股報酬率分析

更新日期:2025 年 5 月 3 日

在投資市場上,股票殖利率是評估股票投資價值與收益表現的重要指標。對於追求穩健收入的投資者而言,了解殖利率的意義、計算方式及與其他投資工具的比較,能幫助您做出更明智的投資決策。本文將深入剖析股票殖利率的各個面向,從基本概念到實用投資策略。

想直接試算?歡迎使用本站的股票殖利率計算機,或參考房貸試算器、薪資計算器等理財工具。

什麼是股票殖利率?

如果你剛開始接觸股票,建議先閱讀股票是什麼?一股多少錢?一張股票幾股?新手進場買股票完整攻略,快速掌握股票基本單位、交易規則與新手常見疑問。股票殖利率(Dividend Yield)是衡量公司每年支付股東的股息相對於股價的比率,通常以百分比表示。它反映了投資者從持有該股票所能獲得的現金回報率,是評估股票投資價值的重要指標之一。

簡單來說,股票殖利率就是「每股股息」除以「股價」的百分比。這個比率越高,代表投資者從股息獲得的現金回報相對於投資金額越高,對於重視現金流的投資者尤為重要。

殖利率的計算方式

股票殖利率的計算公式非常簡單:

股票殖利率 = (年度股息 ÷ 股價) × 100%

舉例來說,如果一家公司的股票目前市價為 100 元,而該公司過去一年發放的股息總計為 5 元,則該股票的殖利率為:(5 ÷ 100) × 100% = 5%。

在實務上,殖利率可以有幾種不同的計算方式:

- 歷史殖利率:使用過去一年實際發放的股息計算。

- 預期殖利率:使用分析師或公司預估的未來股息計算。

- 稅後殖利率:考慮股息所得稅後的實際收益率。

殖利率與定存比較:哪個更具投資價值?

許多投資者常將高殖利率股票與銀行定存進行比較,兩者各有優缺點。想了解台灣定存利率,可參考金管會銀行局或台灣證券交易所公開資訊。

許多投資者常將高殖利率股票與銀行定存進行比較,兩者各有優缺點:

| 比較項目 | 高殖利率股票 | 銀行定存 |

|---|---|---|

| 報酬率 | 較高(通常3-8%) | 較低(通常1-2%) |

| 風險 | 中高(股價波動風險) | 極低(有存款保險保障) |

| 資本增值潛力 | 有(股價可能上漲) | 無(僅有固定利息) |

| 流動性 | 高(可隨時交易) | 低(提前解約有罰則) |

| 稅務考量 | 股息收入需課稅 | 利息收入需課稅 |

高殖利率股票的優勢在於較高的收益率和資本增值潛力,但同時伴隨著較高的風險。相比之下,定存提供穩定但較低的回報,幾乎沒有資本損失的風險。

在2025年的低利率環境下,許多台灣銀行的定存利率僅在1.5%左右,而台股中不少藍籌股的殖利率超過4%,使得高殖利率股票成為追求被動收入投資者的熱門選擇。

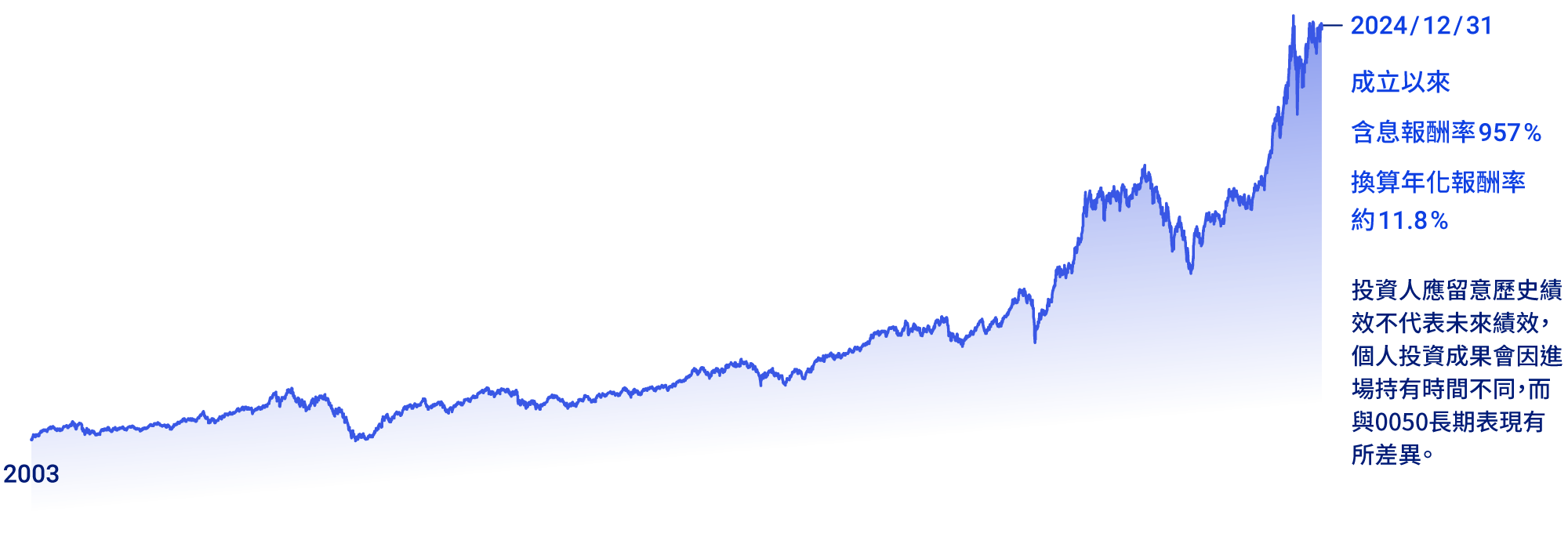

台股的年化報酬率分析

了解台灣股市的長期報酬率表現,有助於投資者設定合理的預期並進行資產配置。以下是台股過去幾十年的年化報酬率數據:

根據歷史數據分析,台灣加權指數(TAIEX)自1990年至2025年的平均年化報酬率約為:

- 含股息報酬率:約9.8%

- 僅指數漲幅:約7.2%

這意味著股息收入對台股總報酬的貢獻高達2.6個百分點,凸顯了殖利率在投資決策中的重要性。值得注意的是,台股殖利率在全球主要市場中名列前茅,長期平均殖利率約為4%,高於美國、日本等成熟市場。

股票殖利率常見問題

殖利率是高越好嗎?為什麼有些高殖利率股票反而風險高?

殖利率並非單純「越高越好」。雖然高殖利率意味著相對於股價的股息回報較高,但這可能是由於以下幾種風險因素造成:

- 股價下跌:殖利率計算公式中的分母是股價,股價大幅下跌會使殖利率飆高,這可能反映市場對公司前景的悲觀預期。

- 非經常性高股息:某些公司可能因一次性事件(如資產出售)發放特別股息,造成暫時性的高殖利率,但不具可持續性。

- 財務壓力:部分公司即使面臨財務困境,仍維持高股息以安撫投資者,但長期而言這種做法不可持續。

- 產業衰退:處於衰退期的夕陽產業公司可能維持高股息,但缺乏長期成長性。

理想的殖利率應該是合理且可持續的。研究顯示,台灣市場中殖利率在3-6%之間的公司,往往能在股息穩定性與風險之間取得較好的平衡。

殖利率是算年度還是累積的?有時間點限制嗎?

殖利率通常是以年度為基礎計算的比率,反映的是投資者在一年內從股息獲得的回報率。關於時間點,需要注意以下幾點:

- 計算基準:市場上常見的殖利率數據通常是基於過去12個月已發放的股息(Trailing Dividend Yield)或預估未來12個月的股息(Forward Dividend Yield)。

- 除息日考量:投資者需要在除息日前持有股票才能獲得該次股息。台灣股市的除息日通常集中在每年的6-8月。

- 非固定發放時間:不同於定存的固定頻率,企業發放股息的時間可能因公司而異,台灣多數公司一年發放一次股息,少部分公司採季度或半年度發放。

值得注意的是,殖利率不等同於投資報酬率。真正的投資報酬還需考慮股價變動、股息再投資效果等因素。長期投資者更應關注「股息成長率」這一指標,它反映了公司提高股息支付的能力。

殖利率可以當作選股依據嗎?有什麼陷阱?

殖利率可以作為選股的參考依據之一,但不應是唯一標準。使用殖利率選股時需警惕以下陷阱:

- 「殖利率陷阱」:極高的殖利率(如超過8-10%)可能暗示市場預期股息不可持續或公司面臨重大風險。

- 忽視財務狀況:僅看殖利率而忽視公司的負債率、獲利能力、現金流等財務指標可能導致投資風險。

- 短視近利:過度追求高殖利率可能導致投資者忽略成長型公司,而這類公司雖然當前殖利率低,但長期資本增值潛力更大。

- 數據時效性:市場公開的殖利率數據可能基於歷史股息,無法反映公司最新的股息政策變化。

- 產業差異忽視:不同產業有不同的合理殖利率區間,跨產業直接比較殖利率可能產生誤導。

使用殖利率選股的較佳做法是:

- 將殖利率與公司的財務指標、產業前景、競爭地位等綜合評估

- 關注股息的穩定性與成長性,而非僅看現有殖利率數字

- 考慮殖利率在歷史區間的位置,尋找相對於自身歷史處於高位的優質公司

- 採用「價值平均策略」,定期投入資金於高品質的股息股中

該選成長股還是高殖利股?哪種適合退休族?

成長股與高殖利股各有優缺點,選擇取決於個人財務目標與風險偏好:

| 特性 | 成長股 | 高殖利股 |

|---|---|---|

| 主要回報來源 | 股價增值 | 股息收入 |

| 波動性 | 較高 | 較低 |

| 現金流特性 | 不固定、依賴賣出股票 | 定期、穩定 |

| 投資期限 | 長期 | 中長期 |

對退休族而言,高殖利股通常更為適合,原因有:

- 提供類似「退休薪資」的穩定現金流,減少對本金的消耗

- 波動性較低,符合退休族較低的風險承受能力

- 減少「被迫賣出」的風險,即使市場下跌,仍能獲得股息收入

- 在通膨環境下,優質企業通常會提高股息,有助於對抗通貨膨脹

然而,即使是退休族群,也不宜將所有資產都投入高殖利股。建議的做法是:根據「100減年齡」原則配置部分資金於成長型資產,確保長期購買力不被通膨侵蝕。

要怎麼用殖利率做長期投資?

殖利率為核心的長期投資策略主要有以下幾種方法:

- 股息再投資策略:

將收到的股息自動再投資購買同一股票,利用複利效應加速財富增長。歷史數據顯示,這種方法在長期投資(20年以上)中能顯著提高總回報。

- 股息成長策略:

選擇那些連續多年提高股息的公司,而非僅關注當前殖利率。台灣市場中,有些企業已連續10年以上增加股息,反映其業務穩健成長。

- 股息投資組合策略:

構建多元化的高殖利率股票組合,分散於不同產業,降低單一公司或產業風險。理想的組合應包含5-10個不同產業的優質企業。

- 殖利率價值定投策略:

觀察特定公司的殖利率歷史區間,當殖利率處於歷史較高水平時加碼投資,相當於在股價相對低點買入。

- 被動收入現金流策略:

構建一個產生穩定現金流的投資組合,選擇不同月份派息的股票,實現每月有穩定股息收入。

無論採用哪種策略,成功的殖利率長期投資都應遵循以下原則:耐心持有、避免頻繁交易、定期檢視公司基本面、關注財務健康度、在市場恐慌時保持冷靜。

殖利率可以當作選股依據嗎?有什麼陷阱?

殖利率可以作為選股的參考依據之一,但不應是唯一標準。使用殖利率選股時需警惕以下陷阱:

- 「殖利率陷阱」:極高的殖利率(如超過8-10%)可能暗示市場預期股息不可持續或公司面臨重大風險。

- 忽視財務狀況:僅看殖利率而忽視公司的負債率、獲利能力、現金流等財務指標可能導致投資風險。

- 短視近利:過度追求高殖利率可能導致投資者忽略成長型公司,而這類公司雖然當前殖利率低,但長期資本增值潛力更大。

- 數據時效性:市場公開的殖利率數據可能基於歷史股息,無法反映公司最新的股息政策變化。

- 產業差異忽視:不同產業有不同的合理殖利率區間,跨產業直接比較殖利率可能產生誤導。

使用殖利率選股的較佳做法是:

- 將殖利率與公司的財務指標、產業前景、競爭地位等綜合評估

- 關注股息的穩定性與成長性,而非僅看現有殖利率數字

- 考慮殖利率在歷史區間的位置,尋找相對於自身歷史處於高位的優質公司

- 採用「價值平均策略」,定期投入資金於高品質的股息股中

🔎 股票殖利率相關熱門搜尋:

- 殖利率怎麼算

- 高殖利率股推薦

- 台股殖利率排行

- 股息投資策略

- 殖利率陷阱

- 現金殖利率

- 台灣高殖利率ETF

如何利用殖利率進行投資決策

殖利率不僅是一個收益指標,還可以作為評估股票價值的重要參考。以下是幾種利用殖利率進行投資決策的策略:

1. 歷史殖利率比較法

將公司當前的殖利率與其歷史平均水平進行比較。如果目前殖利率明顯高於歷史平均,可能意味著股價被低估或公司增加了股息支付;反之則可能表示股價被高估或公司降低了派息水平。

2. 同業殖利率比較法

將公司的殖利率與同行業其他公司進行比較,找出相對被低估的投資標的。但需注意不同公司的股息政策和成長性可能存在差異,單純比較殖利率可能具有誤導性。

3. 股息成長性評估

除了當前殖利率外,股息的持續性和成長性同樣重要。選擇那些不僅殖利率高,而且有能力持續提高股息的公司,長期投資價值更高。

4. 殖利率陷阱警惕

極高的殖利率(如超過8-10%)可能是一個警訊,表明市場對公司未來前景存在擔憂,或者股息可能無法持續。投資者應仔細評估公司的財務狀況和盈利能力,避免落入「殖利率陷阱」。

台灣高殖利率股的特點與選股策略

台灣股市有許多知名的高殖利率股票,主要集中在金融、電信、傳統製造業等較為成熟的產業。這些公司通常具有以下特點:

- 業務穩定:所處行業競爭格局穩定,市場份額較為固定

- 現金流充裕:擁有健康的現金流,能夠支持持續的股息發放

- 股息政策明確:有明確的股息發放政策,通常維持穩定的配息率

- 成長性有限:成長階段相對成熟,資本支出需求較低

在選擇高殖利率股票時,除了關注殖利率本身,還應考慮以下因素:

高殖利率股票選股要點:

- 配息穩定性:檢視過去5-10年的股息發放紀錄,評估其穩定性

- 股息保障倍數:盈餘與股息的比率,一般應大於1.5倍

- 負債比率:過高的負債可能影響未來的股息支付能力

- 自由現金流:充足的自由現金流是維持股息的基礎

- 產業前景:避免選擇前景黯淡的夕陽產業

殖利率投資策略的風險與注意事項

雖然高殖利率股票對許多投資者具有吸引力,但這種投資策略也存在一些風險和限制:

- 股息不保證:公司沒有法律義務維持或增加股息,在經營困難時可能會減少或取消股息。

- 資本損失風險:即使享有高股息,股價大幅下跌仍可能導致總回報為負。

- 成長有限:高殖利率企業通常處於成熟階段,增長潛力有限。

- 利率敏感性:當市場利率上升時,高殖利率股票的吸引力可能下降。

- 稅務考量:股息收入需繳納所得稅,稅後實際殖利率會低於名義值。

結語:打造平衡的股息投資組合

股票殖利率是評估投資價值的重要指標,但不應是唯一的考量因素。明智的投資者會將殖利率與公司基本面、產業前景、財務健康度等多項因素結合考量,打造平衡的投資組合。

對於長期投資者而言,穩定增長的股息可以提供持續的現金流,並透過股息再投資創造複利效果。在台灣這樣平均殖利率較高的市場,合理利用殖利率指標進行投資決策,可以幫助投資者在風險可控的前提下,獲得穩健的長期回報。

最後,記住投資是一場馬拉松而非短跑,持續學習、理性分析、耐心等待,才是成功投資的不二法門。